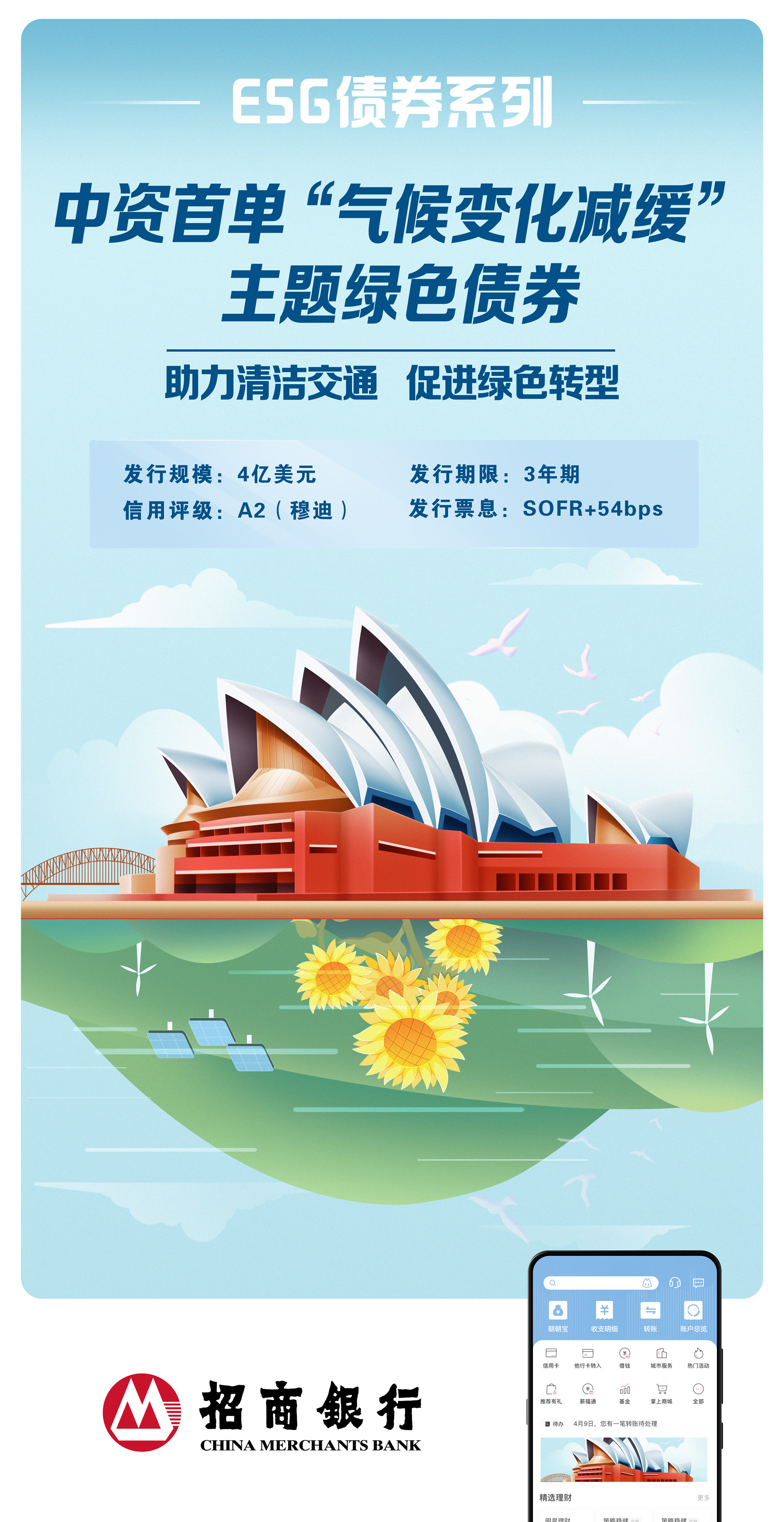

2024年7月2日,招商银行通过悉尼分行成功发行了中资银行首单“气候变化减缓”主题的绿色美元债券,发行规模4亿美元,期限3年,发行价格SOFR+54bps,在香港联交所上市,获得多项业内第一。

首单中资银行“气候变化减缓”主题绿色债券

本次“气候变化减缓”发行主题,积极响应了联合国“可持续发展目标:气候行动”和中欧《可持续金融共同分类目录》的气候目标,展现了招商银行以“价值银行”为战略目标,推动高质量发展,助力经济、社会和环境可持续发展的坚定决心,对于促进环保项目的发展、共创绿色金融市场的繁荣、推动全球气候治理合作以及降低绿色投资者融资成本等方面具有深远意义。

发行价格创新低

在近期同类型债券发行激增的市场环境下,招商银行抓住下半年首个有利时间窗口果断发行,最终发行利率SOFR +54bps,发行利差创下招商银行3年期SOFR产品新低。

投资者广度深度进一步提升

本次发行吸引了来自欧洲、澳洲、亚洲等地的70家投资者参与;首次引入香港地区主权机构,投资者范围涵盖国有股份制银行、城商行、农商行、私人银行、券商、资管、保险,充分体现了国际市场对招商银行的认可。

招商银行此次成功发行“气候变化减缓”主题绿色美元债券,为企业的绿色发展提供了更精准高效的金融支持,是持续践行ESG理念、加强ESG产品供给的又一力证,不仅彰显了招商银行在绿色金融领域的领先地位,更体现了其投身全球可持续发展事业的坚定承诺。未来,招商银行将继续深耕绿色金融和社会责任领域、创新绿色金融和社会责任产品与服务,为推动全球可持续发展贡献更多力量,为实现经济与环境双赢的目标而持续努力。